首先,你需要了解什么是仓位。仓位决定了你要买入或卖出多少股票。

- 多头仓位 (Long Position): 这意味着你买入股票,并期望它的价格会上涨。

- 空头仓位 (Short Position): 这意味着你卖出股票,并期望它的价格会下跌。这是一种做空的策略,即使在熊市中也有可能盈利。

在模拟过程中,系统会为每一只股票计算一个仓位,来决定是买入还是卖出。

表达式计算

这是模拟的第一步,系统会运行你输入的公式。

-

rank()函数:rank()的作用是给一堆数值排序,并把它们均匀地分配在 0 到 1 之间。举个例子,假设有 5 只股票,它们的

-returns值各不相同。rank()函数会给它们排名,然后把排名结果转换为 0、0.25、0.5、0.75、1 这五个值。-returns值最大的股票,rank()结果是 1。-returns值最小的股票,rank()结果是 0。- 中间的股票则根据大小得到相应的分数。

在您的例子中,公式

rank(-returns)就是将每只股票的“昨天回报率的反向值”进行排名。这意味着,昨天跌得最惨的股票,会得到最高的rank()值(最接近 1);而昨天涨得最多的股票,会得到最低的rank()值(最接近 0)。

市场中性化 (Market Neutralization)

这是非常关键的一步,它让你的投资策略更加稳健。

-

为什么要中性化? 股票的价格通常会受到整个大盘走势的影响。如果你只买入(做多)股票,那么当市场整体下跌时,你的所有股票可能都会跟着跌,这会带来很大的风险。

-

什么是中性化? 中性化的目的就是消除大盘对你策略的影响。平台通过构建一个“多头-空头”组合来实现中性化,也就是一半仓位做多,另一半仓位做空。

这样一来,无论市场整体是涨是跌,你的策略都能保持稳定。如果市场大涨,你的多头仓位会盈利,但空头仓位可能会亏损,二者可以对冲;如果市场大跌,你的空头仓位会盈利,从而弥补多头仓位的损失。

-

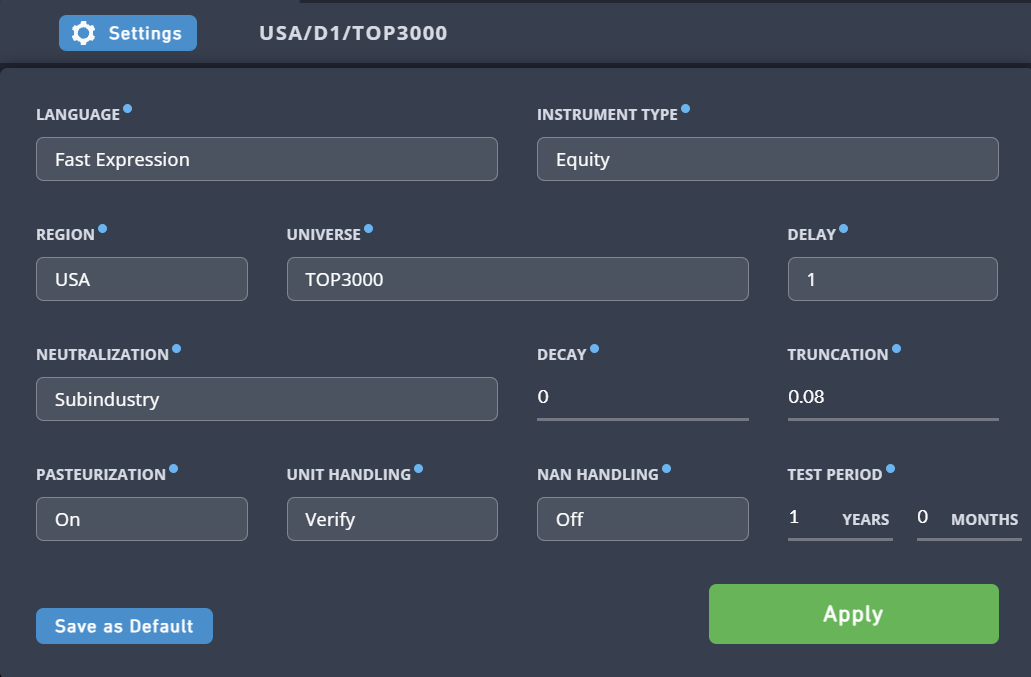

在平台上,你的投资策略如何被执行和优化的?

市场中性化:多头-空头组合的威力 ⚖️

你可能会发现,无论你的策略是预测股价上涨(多头)还是下跌(空头),如果只持有单一方向的仓位,你的投资组合都很难摆脱整个大盘的影响。

- 只做多(Long-only)的问题: 假设你预测10只股票都会上涨,并买入了它们。如果当天大盘突然暴跌,即使你的预测是正确的,这10只股票很可能还是会跟着市场一起下跌,导致你亏钱。这种风险叫做市场风险。

为了解决这个问题,平台引入了市场中性化的概念。核心思想是:同时做多和做空,让多头仓位的总价值等于空头仓位的总价值。

为什么这么做? 这么做的好处是,你的投资组合不再受大盘整体涨跌的影响,而只取决于你选股的准确性。

- 如果大盘上涨,你的多头仓位会赚更多钱,但空头仓位会亏一些钱,两者对冲后,你的净收益仍然是正的。

- 如果大盘下跌,你的空头仓位会赚钱,弥补了多头仓位的损失,你的净收益可能仍然是正的。

这就像是你在玩一个只与你个人技巧相关的游戏,而不是受限于整个市场的波动。

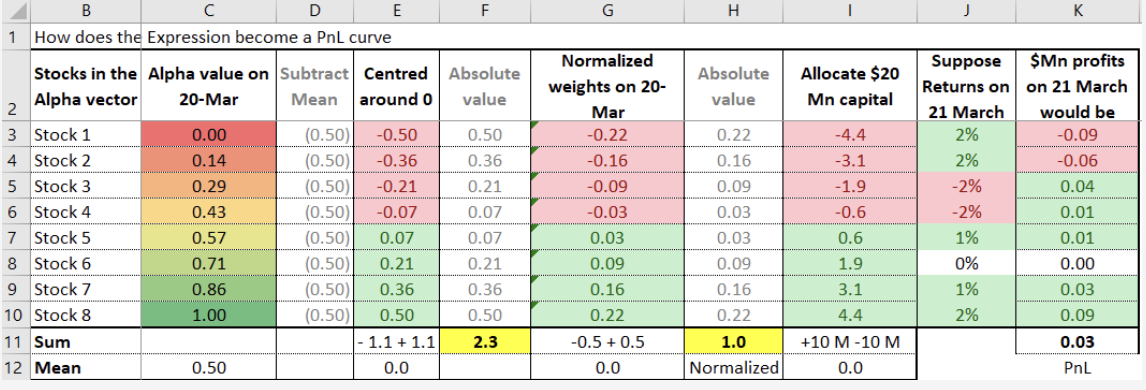

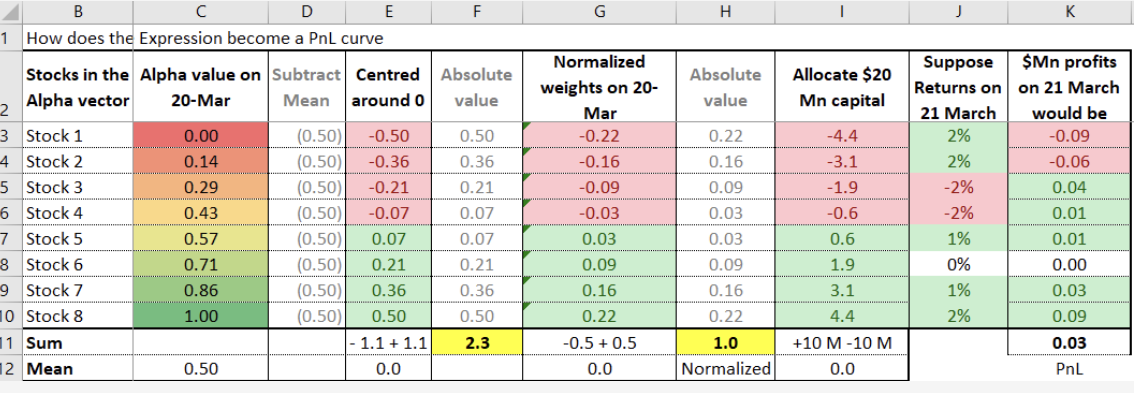

仓位分配的三个步骤:

平台每天都会通过三个主要步骤来为你的投资策略分配仓位:

- 居中归零(Centered around 0): 首先,系统会计算出你所有股票的 Alpha 值(比如

-returns排名后得到的 0 到 1 的值),然后减去它们的平均值。这样做的目的是让所有股票的 Alpha 值围绕 0 �居中,正值代表做多,负值代表做空。 - 标准化权重(Normalized weights): 接下来,系统会将这些居中后的值进行处理,确保所有值的绝对值加起来等于 1。这样就得到了每只股票的“权重”,方便后续计算。

- 分配资金(Assign capital): 最后,系统会根据这些权重来分配你的总投资资金(比如 2000 万美元),决定每只股票具体要买入或卖出多少。

通过这三个步骤,你的 Alpha 模型每天都会得到一个多空平衡的仓位列表,从而实现市场中性化。

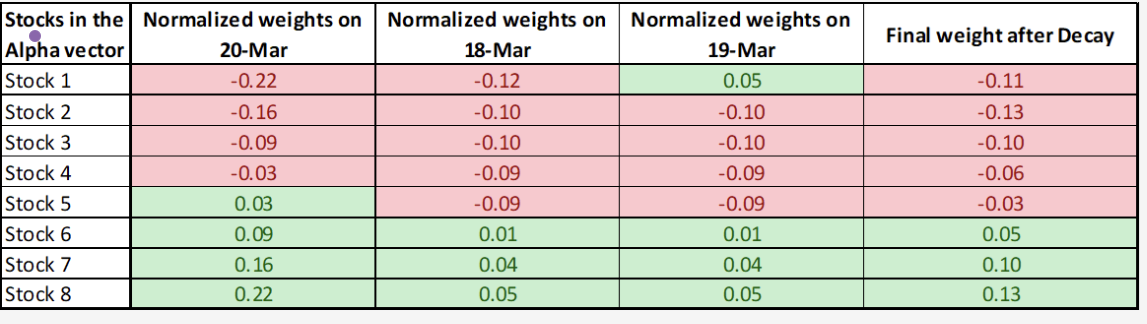

衰减(Decay):控制仓位变化的速度 🍂

有时,你的 Alpha 策略可能每天都会产生非常大的仓位变化。比如,

rank(-returns)策略可能需要每天都大幅调整多头和空头仓位,以适应最新的价格反转。为什么这会是个问题? 过于频繁和剧烈的仓位变动会带来两个问题:

- 交易成本: 频繁买卖会产生高昂的交易佣金和滑点(实际成交价与预期价格的偏差),侵蚀你的利润。

- 稳定性: 过于激进的策略可能在短期内表现良好,但缺乏稳定性,容易在特定市场环境下遭遇重大亏损。

为了解决这个问题,我们可以引入衰减(Decay)。

- 什么是衰减? 衰减是一种平滑仓位变化的方法,它将你过去几天的仓位也考虑进来,而不是只看今天的数据。

- 如何工作? 举例来说,如果你设置了 3 天的衰减,那么今天的最终仓位不是完全由今天的 Alpha 值决定,而是由今天、昨天和大前天的 Alpha 值加权平均而来。今天的数据权重最高,昨天次之,大前天最低。

衰减公式:

Decay_linear(x,n) = (x[今天]*n + x[昨天]*(n-1) + ... + x[n天前]*1) / (n + (n-1) + ... + 1)优点与缺点:

- 优点: 衰减能让你的投资组合更加稳定,减少不必要的交易成本,并平滑掉一些短期噪声。

- 缺点: 衰减会削弱你信号的实时性。因为今天的仓位中包含了过去几天的数据,所以对今天最新信号的反应会变得迟钝。

通常,衰减的参数会设置在 10 以下,以在信号强度和仓位稳定性之间取得平衡。